Für viele Käufer von Ferienhäusern oder Ferienwohnungen ist die Vermietung des eigenen Feriendomizils eine gute Gelegenheit, um Unterhaltungskosten wieder einzufahren. In nicht wenigen Fällen werden Ferienimmobilien sogar von vornherein vorrangig als Investitionsobjekt erworben, während die eigene Nutzung der Anlage sich auf nur wenige Wochen im Sommer beschränkt.

Für ausländische Käufer stellen sich dabei viele wichtige Fragen, die idealerweise vor und nicht nach dem Beginn der Vermietung beantwortet werden sollten.

Sind die Einkünfte nur in Griechenland oder auch am Wohnort des Vermieters zu versteuern? Können Ausgaben und Nebenkosten der Vermietung steuerlich abgesetzt werden? Welche Steuersätze gelten bei der Vermietung von Wohnraum und bei der Vermietung von Ferienhäusern? Können die Anfangsinvestitionen bezüglich des Erwerbs und der Ausstattung der Immobilie steuerlich abgesetzt werden?

In der Regel bedarf es bei diesen Fragen, die sich im grenzüberschreitenden Steuerrecht abspielen, einer Einzelberatung. Interessierten Käufern von Immobilien in Griechenland möchten wir mit diesem Beitrag zumindest eine erste Orientierungshilfe bieten.

1. Voraussetzungen und Verfahren

In Griechenland gibt es grundsätzlich 3 unterschiedliche Arten der Vermietung von Ferienimmobilien:

- Die längerfristige Vermietung nach den Regeln eines befristeten Mietvertrages (etwa als Jahres- oder Halbjahresvermietung)

- Die kurzfristige Vermietung als touristische Unterkunft mit entsprechender Genehmigung der Tourismusbehörde EOT

- Die kurzfristige Vermietung nach den Regeln des Immobilienregisters für Kurzzeitunterkünfte.

Im Folgenden wird auf die Voraussetzungen der Vermietung als Kurzzeitunterkunft eingegangen.

Für die kurzfristige Vermietung ist zu beachten, dass die Immobilie zunächst in das hierfür eingerichtete „Immobilienregister für Kurzzeitunterkunft“, welches bei der Unabhängigen Stelle Öffentlicher Einnahmen (A.A.D.E.) geführt wird, angemeldet werden muss (Art. 84 Abs. 2 G. 4472/2017).

Die hierbei erteilte Registernummer muss obligatorisch in etwaigen Inseraten für die Immobilie auf den elektronischen Plattformen oder auch in anderen Medien veröffentlicht werden.

Bieten Sie Ihre Immobilie auf Airbnb, Booking oder anderen Onlineplattformen an, ohne die entsprechende Registernummer anzugeben, kann dies zur Verhängung erheblicher Bußgelder führen.

Des Weiteren müssen Eigentümer insbesondere darauf achten, dass die kurzfristige Vermietung nicht über Bett und Tisch hinausgehen kann. Sollte die Vermietung noch weitere Dienstleistungen umfassen, so ist die Vermietung als Kurzzeitvermietung nicht mehr zulässig.

Wichtig ist auch, dass Einkünfte aus der Kurzzeitvermietung monatlich zu melden sind. Hierfür empfiehlt es sich, für die Anmeldungen einen kooperierenden Steuerberater zu beauftragen.

2. Besteuerung von Ferienimmobilien in Griechenland und Deutschland

Hat man die Immobilie vermietet, stellt sich als Nächstes die Frage, wo diese Mieteinnahmen zu versteuern sind.

Für Personen, die ihren Wohnsitz in Deutschland und eine Ferienimmobilie in Griechenland haben, gilt Folgendes:

Ausgangspunkt ist hier das Doppelbesteuerungsabkommen (DBA) vom 18.04.1966 zwischen Deutschland und Griechenland. In diesem DBA wird in Art. XIII Abs. 1 festgelegt, dass Einkünfte, die eine Person aus unbeweglichem Vermögen bezieht, dort besteuert werden, wo die Immobilie liegt.

Befindet sich die Wohnung also auf Kreta, werden Einkünfte (Mieteinnahmen) aus dieser Wohnung in Griechenland besteuert, und zwar unabhängig davon, ob der Wohnsitz des Steuerpflichtigen auch in Griechenland liegt.

Für die Steuerpflicht in Deutschland bedeutet das, dass die in Griechenland erzielten Mieteinnahmen von der Bemessungsgrundlage der deutschen Steuer ausgenommen sind; die Mieteinnahmen können allerdings bei der Festsetzung des Steuersatzes in Deutschland berücksichtigt werden (Art. XVII Abs. 2 DBA).

3. Steuersätze für Einkünfte aus Immobilien in Griechenland

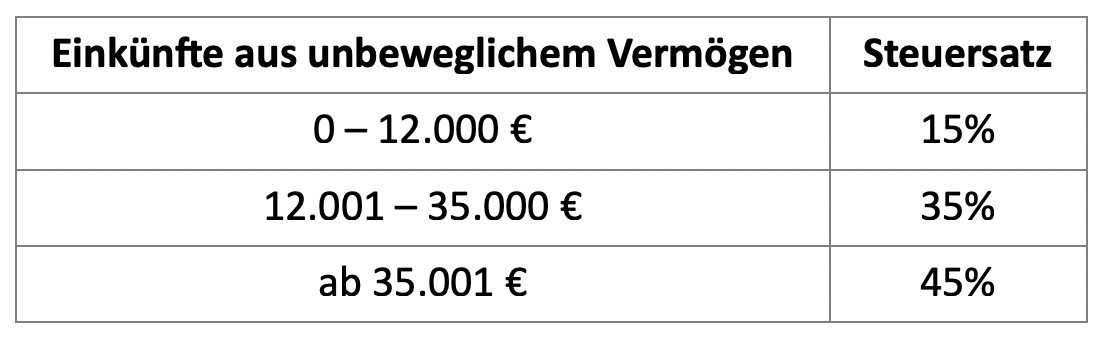

In Griechenland werden die Mieteinnahmen sowohl von kurz- als auch langfristigen Mietverhältnissen wie folgt besteuert (Art. 40 G. 4172/2013):

Bei Einkünften von 20.000 Euro berechnet sich die Steuer beispielsweise wie folgt:

Für den Betrag bis 12.000 Euro X 15% fallen 1800 Euro Steuer an, während für den restlichen Betrag von 8.000 Euro X 35% = 2800 Euro anfallen. Insgesamt beträgt die Steuerbelastung für Mieteinnahmen von 20.000 Euro damit 2800 + 1800 = 4.600 Euro.

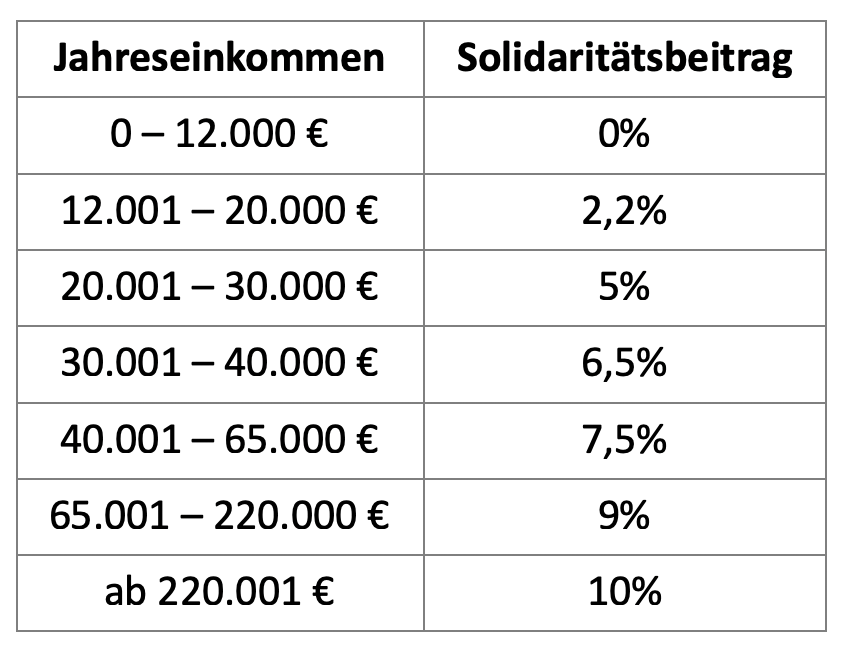

Zudem wird auf alle Einkünfte, also auch auf Einkünfte aus unbeweglichem Vermögen, zusätzlich ein Solidaritätsbeitrag erhoben, der sich wie folgt berechnet (Art. 43A G. 4172/2013):

Beim Betrieb von größeren Ferienimmobilien kann sich bei Betrachtung der Gesamtsteuerbelastung die Vermietung über eine Kapitalgesellschaft lohnen, da der Steuersatz aktuell 24% beträgt und Investitions- und Betriebskosten abgesetzt werden können.

4. Andere Länder

Die obigen Ausführungen betreffen aber nicht nur Deutschland und Griechenland, sondern gelten entsprechend auch für andere Länder, zwischen denen ein Doppelbesteuerungsabkommen besteht. So finden sich insbesondere in den Doppelbesteuerungsabkommen zwischen Österreich und Griechenland sowie der Schweiz und Griechenland vergleichbare Regelungen.

Für Ihre qualifizierte Beratung im Einzelfall stehen Ihnen die Mitarbeiterinnen und Mitarbeiter des von AP & Generalis jederzeit für ein Beratungsgespräch in Athen oder Berlin und natürlich telefonisch oder per Videokonferenz (Teams, Zoom, Skype) zur Verfügung.

Neueste Kommentare